استاندارد حسابداری بینالمللی شمارهی ۱، صورت های مالی الزامی و چگونگی ارائهی آنها را تعریف میکند. صورت های مالی اساسی عبارتاند از:

صورت سود و زیان

صورت سود و زیان

ترازنامه

ترازنامه

صورت جریان وجه نقد

صورت جریان وجه نقد

صورت سود و زیان جامع

صورت سود و زیان جامع

یادداشتهای همراه صورت های مالی، شامل خلاصهای از خط مشیهای حسابداری

یادداشتهای همراه صورت های مالی، شامل خلاصهای از خط مشیهای حسابداری

از ویژگیهای اصلی تهیه صورت های مالی عبارتاند از:

ارائه منصفانه

ارائه منصفانه

مبنای تعهدی حسابداری (در مبنای تعهدی، معاملات و سایر رویدادها در زمان وقوع و نه در زمان دریافت یا پرداخت وجه نقد شناسایی و در اسناد و مدارک و حسابداری ثبت میشود و در صورت های مالی دورههای مربوطه انعکاس مییابد).

مبنای تعهدی حسابداری (در مبنای تعهدی، معاملات و سایر رویدادها در زمان وقوع و نه در زمان دریافت یا پرداخت وجه نقد شناسایی و در اسناد و مدارک و حسابداری ثبت میشود و در صورت های مالی دورههای مربوطه انعکاس مییابد).

مبنای کدام فعالیت (به این معنی که صورت های مالی بر مبنای این فرض تهیه میشوند که شرکت به فعالیت خود ادامه میدهد مگر اینکه مدیریت بخواهد (مجبور شود) آن را منحل کند).

مبنای کدام فعالیت (به این معنی که صورت های مالی بر مبنای این فرض تهیه میشوند که شرکت به فعالیت خود ادامه میدهد مگر اینکه مدیریت بخواهد (مجبور شود) آن را منحل کند).

یکنواختی بین دورهها

یکنواختی بین دورهها

اهمیت (صورت های مالی باید عاری از تحریف یا حذفهایی باشند که میتواند بر تصمیمات استفادهکنندگان صورت های مالی تاثیر بگذارد).

اهمیت (صورت های مالی باید عاری از تحریف یا حذفهایی باشند که میتواند بر تصمیمات استفادهکنندگان صورت های مالی تاثیر بگذارد).

اطلاعات قابل مقایسه برای دورههای پیشین باید ارائه شود.

اطلاعات قابل مقایسه برای دورههای پیشین باید ارائه شود.

صورت سود و زیان

بهطور کلی صورت سود و زیان به گزارش درآمدها و هزینههای یک شرکت در یک دوره زمانی خاص میپردازد. عناوین دیگری که برای صورت سود و زیان به کار میروند عبارتاند از صورت عملیات شرکت، یا صورت درآمدها. معادله سود و زیان بهصورت زیر هست:

هزینهها – درآمدها = سود (درآمد) خالص

به کسر هزینههای هر دوره از درآمدهای همان دوره، اصل تطابق اطلاق میشود. طبق این اصل، برای محاسبه صحیح سود هر دوره، باید هزینههای هر دوره از درآمدهای همان دوره کسر شوند. سرمایهگذاران اساسا صورت سود و زیان یک شرکت را بهمنظور ارزشیابی بررسی میکنند. از سوی وامدهندگان صورت سود و زیان شرکتها را برای بررسی توان آنها در بازپرداخت اصل تسهیلات دریافت شده و بهره آن مورد استفاده قرار میدهند.

تعریف اقلام صورت سود و زیان و تهیه صورت سود و زیان

در زیر نمایی کلی از صورت سود و زیان آورده شده که در ادامه بهتفصیل تمامی آیتمهای آن توضیح داده میشود (تمامی اعداد فرضی است):

درآمدها (فروش): درآمدها مبالغی هستند که از محل ارائه و فروش خدمات یا محصولات با کسر تخفیفات در طول فعالیتهای عادی واحد تجاری کسب میشوند. حسابداری بنگاههای اقتصادی بهصورت تعهدی صورت میگیرد بدین معنا که شناسایی درآمد و هزینهبر مبنای انتقال وجه نقد نیست بلکه بر اساس یک سری معیارها و ضوابط خاص انجام میگیرد. شناخت درآمد متضمن ملاحظه این امر است که آیا شواهد کافی مبنی بر وقوع یک افزایش در خالص داراییها (حقوق صاحبان سهام) قبل از دوره مورد گزارش وجود دارد یا خیر. مبلغ دریافتی قبل از انجام کار منجر به شاخت درآمد نمیگردد زیرا تا زمانی که کار آنجا نشود، افزایش در داراییها ناشی از پیش دریافت با افزایشی مساوی در بدهیها خنثی میگردد. بهطور مثال، حق اشتراک سالانه یک مجله ماهانه که در آغاز دوره اشتراک دریافت میشود تا زمانی که مجله تولید و ارسال نشود (تا زمانی که واحد تجاری یک بدهی به شکل تعهد ایفا نشده مبنی بر تحویل مجله یا برگشت وجه دریافتی دارد)، بهعنوان درآمد شناسایی نمیشود. برای نمونه، اگر شما کالایی را به مبلغ ۱۰۰ تومان بفروشید (کالا را تحویل دهید) و مبلغی بابت آن دریافت نکنید، همچنان ۱۰۰ تومان درآمد ثبت خواهید نمود ولی اگر مبلغ ۱۰۰ تومان را دریافت نمایید ولی کالا را تحویل نداده باشید، درآمدی ثبت نخواهد شد و شما این ۱۰۰ تومان را بهعنوان یک تعهد در قسمت بدهیهای ترازنامه (تحت عنوان پیش دریافت) ثبت مینمایید.

هزینهها: هزینهها مقادیری هستند که برای ایجاد درآمد مصرف میشوند. هزینهها شامل بهای تمام شده کالای فروش رفته، هزینههای عملیاتی، بهره (هزینه مالی) و مالیات میشوند. صورت سود و زیان همچنین شامل سودها و زیانهایی میشود که منجر به افزایش (سود) و یا کاهش (زیان) میشود. سود و زیان ممکن است حاصل فعالیت اصلی شرکت باشد و یا درنتیجه فعالیتهای عادی کسب و کار نباشد و برای مثال، فروش ضایعات تولید و یا املاک و تجهیزات که شرکت دیگر به آنها نیاز ندارد بهعنوان سود یا زیان در صورت سود و زیان شناسایی میشود؛ بنابراین معادله سود و زیان بهصورت زیر بازنویسی میشود:

زیان – سایر هزینهها – سایر درآمدها + هزینههای عملیاتی – درآمد = سود (درآمد) خالص

ترازنامه

ترازنامه وضعیت مالی شرکتها را در نقطهای از زمان گزارش میکند و شامل داراییها، بدهیها و حقوق صاحبان سهام هست که در ادامه فرم کلی آن و توضیحات هر مورد آورده میشود:

اقلام مهم ترازنامه

داراییها: منابعی که درنتیجه مبادلات گذشته به کنترل شرکت درآمدهاند و انتظار میرود که در آینده منافع اقتصادی ایجاد کنند.

بدهیها: تعهداتی هستند که درگذشته ایجاد شدهاند و انتظار میرود که در آینده باعث خروج وجه نقد یا کاهش منابع اقتصادی شرکت گردند.

حقوق صاحبان سهام: تفاوت بین داراییها و بدهیها هست. تحلیلگران گاهی از حقوق صاحبان سهام بهعنوان خالص داراییها یاد میکنند. نام دیگر حقوق صاحبان سهام، حقوق مالکانه هست.

تمامی اقلام در صورتی در صورت های مالی شناسایی میشوند که ورود و خروج وجه نقد ناشی از آن محتمل باشد و ارزش یا بهای تمام مربوطه این اقلام به شکل قابل اتکایی قابل اندازهگیری باشد. داراییها و بدهیهایی وجود دارند که دارای ارزش هستند، اما در ترازنامه ثبت نمیشوند، برای مثال ارزش کارکنان و نیروی انسانی شرکت هرگز در ترازنامه ثبت نمیشود.

داراییهای جاری: شامل وجه نقد و دیگر داراییهایی میشوند که در طول یک سال مالی و یا یک چرخه عملیاتی (چرخه عملیاتی مدت زمانی است که برای تولید، خرید موجودی و فروش محصول و وصول وجه نقد لازم است) هرکدام طولانیتر است، تبدیل به وجه نقد میشوند یا مورد استفاده قرار میگیرند. داراییهای جاری بهطور معمول با توجه به میزان نقد شوندگی در ترازنامه از بالا به پایین مرتب میشوند؛ بنابراین وجه نقد بهعنوان نقدشوندهترین دارایی در اولین سطر در بخش داراییها گزارش میگردد. بهطور کلی، داراییهای جاری اطلاعاتی را در مورد فعالیتهای عملیاتی شرکتها به دست میدهند.

بدهیهای جاری: تعهداتی هستند که طی یک سال مالی یا یک چرخه کامل عملیاتی باید پرداخت شوند. به شکل خاص، هر تعهدی که دارای ویژگیهای زیر باشد، بدهی جاری قلمداد میگردد:

موعد سررسید آن طی یک چرخه عملیاتی باشد.

موعد سررسید آن طی یک چرخه عملیاتی باشد.

موعد سررسید آن طی یک سال مالی آینده باشد.

موعد سررسید آن طی یک سال مالی آینده باشد.

اساسا برای اهداف معاملاتی و خرید و فروش کوتاهمدت نگهداری شود.

اساسا برای اهداف معاملاتی و خرید و فروش کوتاهمدت نگهداری شود.

هیچگونه قید و شرطی برای به عقب انداختن موعد سررسید به بیش از یک سال وجود ندارد.

هیچگونه قید و شرطی برای به عقب انداختن موعد سررسید به بیش از یک سال وجود ندارد.

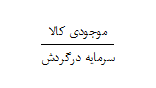

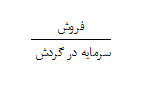

داراییهای جاری منهای بدهیهای جاری، سرمایه در گردش را تشکیل میدهند. کمبود سرمایه در گردش میتواند سبب به وجود آمدن مشکلات نقدینگی برای شرکت گردد و بیش از اندازه بودن سرمایه در گردش نیز میتواند نشانگر عدم استفاده درست و اثربخش از داراییها باشد.

داراییهای غیر جاری: داراییهای جاری در مدت زمان کمتر از یک سال یا کمتر از یک چرخه عملیاتی، نمیتوانند تبدیل به وجه نقد شوند. این نوع از داراییها اطلاعات را درباره فعالیتهای مرتبط با سرمایهگذاری شرکتها ارائه میدهند که پایه و اساس فعالیتهای شرکت هست.

انواع داراییها و بدهیها

داراییهای جاری شامل:

وجه نقد یا معادل وجه نقد: به سرمایهگذاریهای کوتاه مدت و بهشدت نقد شونده اطلاق میگردد که در هر زمان قابلیت تبدیل به وجه نقد را دارا هستند و ریسک نرخ بهره آنها بیاهمیت تلقی میگردد.

حسابهای دریافتنی تجاری: داراییهای مالی هستند که نشاندهنده مقادیری میباشند که شرکت بابت فروش کالا و یا ارائه خدمات بهصورت اعتباری از مشتریان خود طلب دارد. تحلیل حسابهای دریافتی نسبت به فروش میتواند اطلاعاتی را در مورد مشکلات وصول مطالبات یک شرکت به دست دهد.

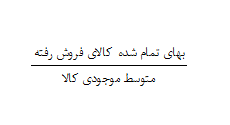

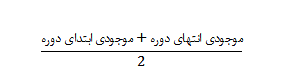

موجودی کالا: موجودی کالا به کالاهای اطلاق میشود که برای فروش به مشتری یا برای تولید کالایی دیگر نگهداری میشوند. شرکتهای تولیدی بهطور مجزا موجودی مواد خام کالای در جریان ساخت و کالای ساخته شده را گزارش میکنند. بهای تمام شده موجودی کالا شامل بهای خرید، بهای تبدیل و دیگر هزینههای لازم برای قرار گرفتن موجودی کالا در وضعیت و مکان فعلی هست. لازم به ذکر است که هزینههایی مانند ضایعات غیرعادی مواد، دستمزد و سربار، بهای انبارداری (مگر اینکه بخشی از تولید باشد)، سربار مدیریتی و هزینههای فروش جزو بهای تمام شده محاسبه نمیشوند.

سایر داراییهای جاری: مقادیری هستند که به شکل جداگانه گزارش نمیشوند و باید در کنار سایر موارد یکجا گزارش شوند. پیشپرداخت هزینهها (هزینههای عملیاتی هستند که از قبل پرداخت شدهاند) و دارایی مالیاتی انتقالی به دورههای آتی از این قبیل میباشند. با شناسایی هزینه در صورت سود و زیان، پیشپرداخت هزینه کاهش مییابد. برای مثال چنانچه شرکتی سالانه مبلغ ۴ میلیون ریال در ابتدای سال هزینه اجاره دهد، یک دارایی (وجه نقد) کاهش و در عین حال دارایی دیگری (پیشپرداخت اجاره) بهاندازه مبلغ پرداختی افزایش مییابد. در پایان سه ماه اول یکچهارم از مبلغ پیشپرداخت اجاره مورد استفاده قرار گرفته است. در این حالت، شرکت ۱ میلیون ریال هزینه اجاره را در صورت سود و زیان شناسایی میکند و ۱ میلیون ریال نیز از پیشپرداخت اجاره که یک دارایی است کم میکند.

بدهیهای جاری:

تعهداتی هستند که طی یک سال مالی یا چرخه عملیات، هرکدام طولانیتر است، پرداخت میشوند و شامل:

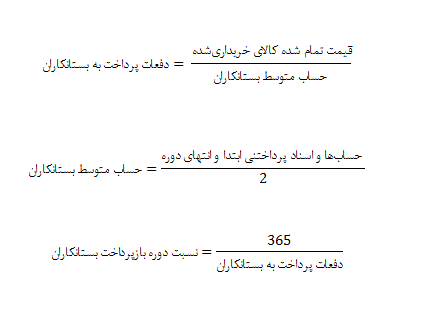

حسابهای پرداختنی: مقادیری هستند که شرکت به تامینکنندگان کالا و مواد خام و خدمات خود بدهکار است. تحلیل حسابهای پرداختنی در مقایسه با خریدها میتواند بیانگر مشکلات اعتباری شرکتها با عرضهکنندگان باشد.

اسناد پرداختنی و بخش جاری بدهی بلندمدت: تعهداتی هستند که در قالب اسناد مالی و سفته به وام دهندگان و اعتباردهندگان داده میشوند. اسناد پرداختنی همچنین میتوانند بهعنوان بدهیهای بلندمدت طبقهبندی شوند. البته این در صورتی است که دارای سررسیدی بیش از یک سال باشند. بخش جاری بدهی بلندمدت بخشی از یک بدهی بلندمدت است که در سررسید کمتر از یک سال پرداخت میشود. این اصطلاح بیشتر در مورد حسابها و اسناد پرداختی یا تسهیلات دریافتی به کار میرود و آن بخش از وام دریافتی را نشان میدهد که ظرف یک سال از تاریخ ترازنامه باید پرداخت شود.

پیش دریافت درآمد: به درآمد یا سود معوق نیز معروف است و به وجه نقد دریافتی قبل از ارائه خدمات و کالا اطلاق میشود. در هنگام تحلیل نقدینگی شرکتها به خاطر داشته باشید که پیش دریافت درآمد مستلزم خروج وجه نقد در آینده (مانده حسابهای پرداختنی) نیست. پیش دریافت درآمد همچنین میتواند نشانگر رشد درآمدهای آتی شرکت باشد چرا که بهزودی در صورت سود و زیان شناسایی خواهد شد.

داراییهای غیر جاری:

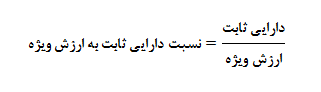

اموال، ماشینآلات، تجهیزات: داراییهای مشهود میباشند که در تولید کالا و خدمات به کار میروند. اموال، ماشینآلات و تجهیزات شامل زمین و ساختمان، اثاثیه و منابع طبیعی میباشند. در مدل بهای تمام شده اموال، ماشینآلات و تجهیزات (به غیر از زمین) به بهای مستهلک شده گزارش میشود (بهای تمام شده تاریخی منهای استهلاک انباشته و کاهش ارزش داراییها). بهطور کلی زمین مستهلک نمیشود چون دارای عمر نامحدود است.

داراییهای نامشهود: داراییهای غیر پولی میباشند که ماهیت فیزیکی ندارند. اوراق بهادار دارایی نامشهود نیستند. داراییهای نامشهود قابل شناسایی را میتوان به شکل جداگانه تحصیل کرد؛ به عبارت دیگر موجودیت این داراییها از واحد تجاری مربوطه مجزا است و ارزش آنها به سایر داراییها آن واحد تجاری وابسته نیست، مانند حق اختراع و حق تالیف. داراییهای مشهود غیرقابل شناسایی مانند سرقفلی عبارت از حقوقی هستند که ماهیت مجزا از واحد تجاری ندارند و بهصورت جداگانه قابل فروش نیست. داراییهای نامشهود با عمرمحدود در طول عمر مفید خود مستهلک میگردند و مشابه با اموال، ماشینآلات و تجهیزات برای کاهش ارزش بررسی میشوند.

بدهیهای غیر جاری:

بدهیهای مالی بلندمدت: بدهیهای مالی شامل وامهای بانکی، اسناد پرداختنی، اوراق قرضه پرداختنی و اوراق مشتقه هستند.

اجزای حقوق صاحبان سهام:

حقوق صاحبان سهام: منافع باقیمانده صاحبان سهام در داراییها پس از پرداخت بدهیهای شرکت، حقوق صاحبان سهام نامیده میشود. حقوق صاحبان سهام شامل سرمایه پرداخت شده، سهام ممتاز، سهام خزانه، سود انباشته، حقوق اقلیت و سایر اقلام سود جامع هست. سرمایه پرداخت شده میزان پرداختی صاحبان سهام عادی به شرکت است. طبق قانون تجارت در ایران، انتشار سهام باید باارزش اسمی ۱۰۰۰ ریال باشد و انتشار سهام بدون ارزش اسمی متفاوت از ۱۰۰۰ ریال ممنوع است. همچنین تعداد سهام عادی قابل انتشار، منتشرشده و جاری نیز گزارش میشود. سهام قابل انتشار تعداد سهامی است که شرکت میتواند طبق قوانین منتشر کند، سهام منتشرشده تعداد سهامی است که شرکت به سهامداران فروخته است. سهام جاری برابر است با سهام منتشرشده منهای سهامی که شرکت بازخرید کرده است.

سهام ممتاز: سهام ممتاز حقوق و مزایایی دارد که سهام عادی از آنها برخوردار نیست. برای مثال صاحبان سهام ممتاز دارای سود سهام با نرخ مشخصی هستند که معمولا بهصورت درصد مشخصی از ارزش اسمی گزارش میشود و صاحبان سهام ممتاز در صورت ورشکستگی شرکت در دریافت حقوق خود بر صاحبان سهام عادی اولویت دارند. سهام ممتاز را میتوان بسته به شرایط بهعنوان بدهی و یا حقوق صاحبان سهام دستهبندی کرد. برای مثال سهام ممتاز دائمی که قابل بازخرید نیستند بهعنوان حقوق صاحبان سهام دستهبندی میشود، اما سهام ممتازی که با یک مبلغ ثابت قابل بازخرید هستند بهعنوان نوعی بدهی مالی دستهبندی میشود.

سود انباشته: بخش توزیع نشده سود خالص شرکت از ابتدای فعالیت شرکت است، سودهای تجمعی شرکت که بهعنوان سود نقدی توزیع نشده است.

سهام خزانه: سهامی است که توسط خود شرکت ناشر سهام خریداری میشود، اما ابطال نمیشود. سهام خزانه حقوق صاحبان سهام را کاهش میدهد. سهام خزانه بهعنوان سرمایهگذاری در شرکت بهحساب نمیآید، همچنین حق رای ندارد و سود دریافت نمیکند.

تفسیر ترازنامه و صورت تغییرات در حقوق صاحبان سهام

ترازنامه هممقیاس عمودی هر یک از اقلام ترازنامه را بهصورت درصدی از کل داراییها شرح میدهد، درواقع هممقیاس شدن ترازنامه را با حذف کامل اندازه شرکت استاندارد میکند و این اجازه را میدهد تا بتوان شرکتهای مختلف را باهم مقایسه کرد و یا دادههای یک شرکت در طول زمان (سری زمانی) را باهم مقایسه کرد. بهعنوان مثال در زیر نمونهای از ترازنامه دو شرکت رقیب گهربار و تموز آورده شده است.

شرکت گهربار بهوضوح شرکت بزرگتری از شرکت تموز است. با تبدیل ترازنامه به ترازنامه هممقیاس میتوان عامل اندازه شرکت را از بین برد.

سرمایهگذاری شرکت گهربار در دارایی جاری ۲۵٪ کل دارایی شرکت است و اندکی بیشتر از ۲۳٪ سرمایهگذاری شرکت تموز است. بدهی جاری شرکت گهربار ۲۲٪ کل دارایی شرکت است و بسیار بیشتر از مقدار ۷٪ برای شرکت تموز است؛ بنابراین نقدینگی شرکت گهربار کمتر است و ممکن است در پرداخت بدهیهای سررسید شده خود با مشکل مواجه شود. سرمایه در گردش بیشتر شرکت تموز ممکن است موجب عدم استفاده بهینه از منابع شود. بازده سرمایهگذاری در سرمایه در گردش معمولا کمتر از بازده داراییهای بلندمدت است. با نگاهی دقیقتر به داراییهای جاری میتوان دریافت که شرکت گهربار درصد وجه نقد بهکل دارایی کمتری نسبت به شرکت تموز گزارش کرده است. درواقع شرکت گهربار وجه نقد کافی برای پرداخت بدهیهای جاری خود بدون فروش موجودی کالا و یا وصول حسابهای دریافتنی را ندارد. موجودی کالای شرکت گهربار ۱۲٪ دارایی کل است و این میزان بیشتر از ۶٪ برای شرکت تموز است. داشتن موجودی کالای بیشتر ممکن است نشانه مهجور بودن موجودی کالا باشد، البته تجزیه و تحلیل بیشتر موجودی کالا ضروری است. نهتنها بدهی جاری شرکت گهربار بیشتر از شرکت تموز است، بلکه شرکت گهربار دارای بدهی بلندمدت بیشتری نسبت به شرکت تموز است (۵۸٪ در مقابل ۳۳٪)؛ بنابراین شرکت گهربار ممکن است در پرداخت بدهیهای بلندمدت خود با مشکل مواجه شود زیرا در ساختار سرمایهاش بدهی بیشتری دارد. تجزیه و تحلیل هممقیاس میتواند برای ارزیابی استراتژیهای یک شرکت نیز به کار رود. شرکت گهربار از طریق تحصیل و اکتساب شرکت دیگر در حال رشد است، زیرا سرقفلی گزارش کرده است، در حالی که شرکت تموز بهصورت داخلی در حال رشد است، زیرا سرقفلی گزارش نکرده است. این احتمال وجود دارد که شرکت گهربار تحصیل شرکت دیگر را از محل بدهی تامین مالی کرده باشد.

تحلیل نسبتهای مربوطه

محاسبه و تفسیر نسبتهای نقدینگی و توان ایفای تعهدات

نسبتهای تزار نامه تنها به مقایسه اقلام ترازنامه میپردازد. نسبتهای ترازنامه، همراه با تحلیل ترازنامه هممقیاس، میتواند برای ارزیابی نقدینگی و توان شرکت در ایفای بدهیهای بلندمدت مفید باشد. نتایج حاصله باید در طول زمان و میان شرکتهای مختلف مقایسه شود.

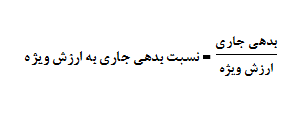

نسبتهای نقدینگی: این دسته از نسبتها بهاندازه گیری توان شرکت در پرداخت بدهیهای کوتاهمدت میپردازد. نسبتهای نقدینگی شامل نسبت جاری، نسبت آنی، نسبت نقدی است.

اگرچه هر سه نسبت توانایی شرکت در پرداخت بدهیهای جاری را میسنجد، اما به هر سه باید همزمان توجه کرد. برای مثال فرض کنید شرکت الف در مقایسه با شرکت ب نسبت جاری بزرگتر و نسبت آنی کوچکتری دارد، این به دلیل موجودی کالای بیشتر شرکت الف نسبت به ب است. نسبت سریع یا نسبت آنی بعد از خارج کردن موجودی کالا از دارایی جاری محاسبه میشود. تحلیلهای مشابهی میتواند از مقایسه نسبتهای آنی با نسبتهای نقدی حاصل شود. نسبت نقدی بعد از خارج کردن موجودی کالا و حسابهای دریافتنی از دارایی جاری محاسبه میشود.

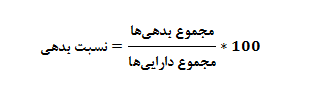

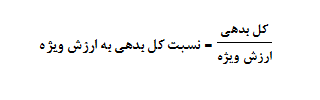

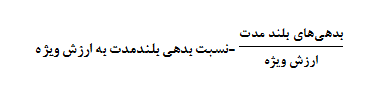

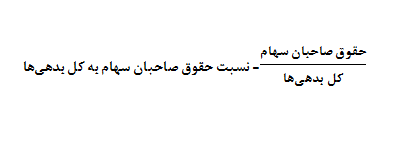

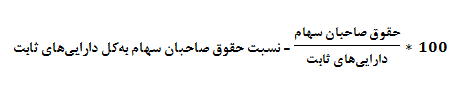

نسبتهای توان ایفای تعهدات بلندمدت: این نسبتها برای اندازهگیری توان شرکت در بازپرداخت بدهیهای بلندمدت به کار میروند. نسبتهای بدهی بلندمدت شامل نسبت بدهی بلندمدت به حقوق صاحبان سهام، نسبت کل بدهی به حقوق صاحبان سهام، نسبت بدهی و نسبت اهرم مالی هست.

هر چهار نسبت برای اندازهگیری توان شرکت در بازپرداخت بدهیهای بلندمدت به کار میروند، اما این نسبتها را نیز باید در کنار هم موردتوجه قرار داد. برای مثال، شرکت الف ممکن است در مقایسه با شرکت ب نسبت بدهی بلندمدت به حقوق صاحبان سهام بزرگتری داشته باشد، اما نسبت کل بدهی به حقوق صاحبان سهام کوچکتری داشته باشد. این امر نشاندهنده آن است که شرکت ب از بدهی بلندمدت بیشتری برای تامین مالی در ساختار سرمایهاش استفاده میکند.

در محاسبه نسبتهای بدهی بلندمدت، بدهی شامل همه تعهداتی است که مستلزم پرداخت بهره هست. از طرف دیگر نسبت بدهی اهرم مالی اثر تمام بدهیها، شامل بدهیهای متضمن بهره و بدهیهای بدون بهره را شامل میشود.

همواره باید به محدودیتهای نسبتهای ترازنامه توجه کنید که شامل موارد زیر است:

مقایسه با شرکتهای رقیب به دلیل تفاوت در روشهای حسابداری متفاوت شرکتها دشوار است.

مقایسه با شرکتهای رقیب به دلیل تفاوت در روشهای حسابداری متفاوت شرکتها دشوار است.

مقایسه شرکتهایی که در صنعتهای مختلف فعالیت میکنند دشوار است.

مقایسه شرکتهایی که در صنعتهای مختلف فعالیت میکنند دشوار است.

تفسیر نسبتها به میزان زیادی بستگی به قضاوت دارد.

تفسیر نسبتها به میزان زیادی بستگی به قضاوت دارد.

دادههای ترازنامه تنها یک مقطع از زمان را نشان میدهند.

دادههای ترازنامه تنها یک مقطع از زمان را نشان میدهند.

صورت جریان وجوه نقد

صورت جریان وجوه نقد اطلاعاتی فراتر از آنچه صورت سود و زیان بر پایه حسابداری تعهدی در اختیار قرار میدهد، تهیه میکند که بر پایه حسابداری نقدی استوار است. این اطلاعات شامل:

اطلاعات درباره دریافتیها و پرداختیهای نقدی شرکت در طول دوره مالی

اطلاعات درباره دریافتیها و پرداختیهای نقدی شرکت در طول دوره مالی

اطلاعات درباره فعالیتهای عملیاتی، سرمایهگذاری و تامین مالی شرکت

اطلاعات درباره فعالیتهای عملیاتی، سرمایهگذاری و تامین مالی شرکت

درک تاثیر حسابداری تعهدی بر جریانهای نقدی

درک تاثیر حسابداری تعهدی بر جریانهای نقدی

با استفاده از اطلاعات به دست آمده از صورت جریان وجه نقد میتوان به برآورد نقدینگی شرکت، توان ایفای تعهدات و انعطاف پذیری مالی ارزیابی کرد و به سوالات زیر پاسخ داد:

آیا عملیات معمول شرکت جریان نقد مناسب برای باقی ماندن شرکت در رقابت تولید میکند؟

آیا عملیات معمول شرکت جریان نقد مناسب برای باقی ماندن شرکت در رقابت تولید میکند؟

آیا شرکت نقدینگی لازم برای پرداخت بدهیهایی که سررسید آنها فرا میرسد را دارد؟

آیا شرکت نقدینگی لازم برای پرداخت بدهیهایی که سررسید آنها فرا میرسد را دارد؟

آیا شرکت نیاز به تامین مالی جدید دارد؟

آیا شرکت نیاز به تامین مالی جدید دارد؟

آیا شرکت توان رویارویی با حوادث غیرمنتظره را دارد؟

آیا شرکت توان رویارویی با حوادث غیرمنتظره را دارد؟

آیا شرکت میتواند از فرصتهای پیش رو بهره کافی ببرد؟

آیا شرکت میتواند از فرصتهای پیش رو بهره کافی ببرد؟

دسته بندی جریانهای نقدی در طبقات مختلف

تصویر زیر نمایی از صورت جریان وجه نقد هست که در ادامه آیتمهای آن توضیح داده میشود.

تمامی اقلام در صورت جریان وجوه نقد از دو منبع ناشی میشوند: ۱) اقلام صورت سود و زیان ۲) تغییرات در حسابهای ترازنامه. تمامی دریافتها و پرداختهای یک شرکت در سه دسته فعالیتهای عملیاتی، سرمایهگذاری و یا تامین مالی (طبق استانداردهای ایران در پنج دسته) جای میگیرند.

جریانهای نقدی حاصل از فعالیتهای عملیاتی: جریانهای نقدی حاصل از عملیات یا جریان نقدی عملیاتی نیز نامیده میشود، شامل جریان نقدی ورودی و خروجی حاصل از عملیاتی است که سود خالص شرکت را تحت تاثیر قرار میدهد.

جریان نقدی ناشی از بازده سرمایهگذاریها و سود پرداختی بابت تامین مالی: شامل جریانهای نقدی ورودی و خروجی حاصل از دریافت بهره و سود نقدی و پرداخت بهره و سود نقدی هست.

جریان ناشی از مالیات بر درآمد: شامل جریانهای نقدی خروجی حاصل از پرداخت مالیات هست.

جریان نقدی حاصل از فعالیتهای تامین مالی: شامل جریانهای ورودی و خروجی حاصل از فعالیتهایی است که بر ساختار سرمایه شرکت تاثیر میگذارد.

توجه داشته باشید که تحصیل سهام و یا اوراق بدهی شرکتهای دیگر (بهجز اوراق معاملاتی) و وامهای اعطایی به دیگران بهعنوان فعالیتهای سرمایهگذاری دستهبندی میشوند، ولی سود حاصل از این سرمایهگذاریها (دریافت بهره و سود پرداختنی) بهعنوان فعالیتهای عملیاتی گزارش میشوند. همچنین توجه به این نکته ضروری است که اصل وامهای دریافتی از دیگران تحت عنوان فعالیتهای تامین مالی قرار میگیرد، در حالی که بهره پرداختی بابت آنها بهعنوان فعالیت عملیاتی دستهبندی میشود. بهعلاوه سود سهام پرداختی به صاحبان سهام شرکت نوعی فعالیت تامین مالی است.

تفاوت بین صورت جریان وجوه نقد با سایر صورت های مالی

صورت جریان وجوه نقد مقدار ابتدا و انتهای دوره وجه نقد در یک دوره مالی را مرتبط میسازد. تغییر در میزان موجودی نقد و درنتیجه فعالیتهای عملیاتی، سرمایهگذاری و با در نظر گرفتن موارد استثناء، فعالیتهای عملیاتی مربوط به داراییهای جاری و بدهیهای جاری هست. فعالیتهای سرمایهگذاری معمولا مربوط به داراییهای غیر جاری و فعالیتهای تامین مالی عموما مربوط به بدهیهای غیر جاری و حقوق صاحبان سهام هستند.

استهلاک: استهلاک عبارت است از کاهش تدریجی و سیستماتیک در ارزش ثابت استهلاکپذیر به عللی همچون استفاده، مرور زمان و تغییر تکنولوژی. مفهوم روش سیستماتیک این است که کاهش ارزش دارایی مستقل از ارزش روز دارایی و بر اساس یک سیستم از پیش تعیین شده است.

عوامل موثر بر میزان استهلاک:

قیمت تمام شده

قیمت تمام شده

هزینه خرید

هزینه خرید

هزینههای حمل و نقل

هزینههای حمل و نقل

هزینههای نصب و آماده سازی

هزینههای نصب و آماده سازی

عمر مفید

عمر مفید

ارزش اسقاط

ارزش اسقاط

تاثیر استهلاک بر صورت های مالی:

ترازنامه: استهلاک بهصورت تجمعی در ترازنامه نشان داده شده و از داراییهای ثابت کسر میگردد؛ بنابراین استهلاک با کاهش داراییهای ثابت باعث کاهش مجموع داراییها میشود. در سمت چپ ترازنامه نیز، با توجه به اینکه استهلاک یک هزینه است، از طریق کاهش سود خالص باعث کاهش سود انباشته (و بالطبع کاهش حقوق صاحبان سهام) میشود تا بدین طریق ترازنامه، تراز بماند.

صورت سود و زیان: استهلاک بهعنوان یک هزینه در صورت سود و زیان، قبل از مالیات اثر میگذارد. مستهلک کردن بهجای هزینه کردن باعث از بین بردن نوسان سود خالص در دورههای مختلف میشود. استهلاک باعث کاهش هزینههای مالیاتی میشود از این رو بهعنوان سپر مالیاتی از آن نام برده میشود.

صورت جریان وجه نقد: استهلاک یک هزینه غیر نقدی است و در گردش وجوه نقد وارد نمیشود.

مراحل تهیه صورت جریان وجوه نقد

دو روش برای ارائه صورت جریان وجوه نقد وجود دارد، روش مستقیم و غیرمستقیم. روش غیرمستقیم توسط بیشتر شرکتها مورد استفاده قرار میگیرد. این دو روش تنها در ارائه جریانهای نقدی عملیاتی تفاوت دارند و ارائه جریانهای نقدی حاصل از فعالیتهای تامین مالی و سرمایهگذاری در هر دو روش یکسان است.

همواره در نظر داشته باشید:

محاسبه جریان وجه نقد عملیاتی در روش مستقیم و غیرمستقیم متفاوت است.

محاسبه جریان وجه نقد عملیاتی در روش مستقیم و غیرمستقیم متفاوت است.

محاسبه جریان وجه نقد ناشی از فعالیتهای تامین مالی و سرمایهگذاری در هر دو روش یکسان است.

محاسبه جریان وجه نقد ناشی از فعالیتهای تامین مالی و سرمایهگذاری در هر دو روش یکسان است.

بین تغییرات در داراییها و تغییرات در جریان وجه نقد رابطه معکوس وجود دارد؛ به عبارت دیگر افزایش در حساب داراییها موجب خروج وجه نقد و کاهش در حساب داراییها ورود وجه نقد میشود.

بین تغییرات در داراییها و تغییرات در جریان وجه نقد رابطه معکوس وجود دارد؛ به عبارت دیگر افزایش در حساب داراییها موجب خروج وجه نقد و کاهش در حساب داراییها ورود وجه نقد میشود.

بین تغییرات در حساب بدهیها و تغییرات در جریان نقدی رابطه مستقیم وجود دارد؛ به عبارت دیگر افزایش در حساب بدهیها موجب ورود وجه نقد و کاهش در حساب بدهیها موجب خروج وجه نقد میشود.

بین تغییرات در حساب بدهیها و تغییرات در جریان نقدی رابطه مستقیم وجود دارد؛ به عبارت دیگر افزایش در حساب بدهیها موجب ورود وجه نقد و کاهش در حساب بدهیها موجب خروج وجه نقد میشود.

جریانهای نقدی ورودی مثبت و جریانهای نقدی خروجی منفی هستند.

جریانهای نقدی ورودی مثبت و جریانهای نقدی خروجی منفی هستند.

محاسبات روش مستقیم

این روش ارائه صورت جریان وجه نقد تنها دریافتها و پرداختهای وجه نقد در طول دوره را نشان میدهد. حاصل جمع این جریانهای نقدی ورودی و خروجی، جریان نقدی عملیاتی شرکت است. روش مستقیم اطلاعات بیشتری به تحلیلگر میدهد. تحلیلگر میتواند مقدار وجه نقدی که در هر حوزه مصرف شده است و در هر حوزه ایجاد شده است را بهطور دقیق مشاهده کند. این اطلاعات به تحلیلگر در درک بهتر عملکرد شرکت در طول زمان و پیشبینی جریان نقدی کمک میکند.

در زیر اجزای وجه نقد که بهطور معمول در تهیه صورت جریان وجه نقد به روش مستقیم ظاهر میشوند آورده شده است:

دریافت نقدی از مشتریان که بهطور معمول عمدهترین جز جریان نقدی عملیاتی است.

دریافت نقدی از مشتریان که بهطور معمول عمدهترین جز جریان نقدی عملیاتی است.

وجه نقد به کار رفته در تولید محصول و خدمات

وجه نقد به کار رفته در تولید محصول و خدمات

هزینههای عملیاتی نقدی

هزینههای عملیاتی نقدی

وجه نقد پرداختی بابت بهره

وجه نقد پرداختی بابت بهره

وجه نقد پرداختی بابت مالیات

وجه نقد پرداختی بابت مالیات

جریان نقدی حاصل از فعالیتهای سرمایهگذاری بهوسیله تغییرات در حسابهای داراییهای ناخالص مانند حساب اموال، ماشینآلات و تجهیزات، داراییهای نامشهود و سرمایهگذاری در سهام محاسبه میشود. حساب استهلاک انقضای انباشته در نظر گرفته نمیشوند، زیرا جز هزینههای نقدی بهحساب نمیآیند.

در محاسبه جریان نقدی پرداختی برای خرید دارایی جدید لازم است مشخص شود که آیا دارایی قدیمی فروخته شده است یا خیر. اگر دارایی قدیمی در طول دوره فروخته شده است از فرمول زیر استفاده میکنیم:

نقد پرداختی بابت دارایی جدید= دارایی ناخالص انتهای دوره+ بهای دارایی فروخته شده –دارایی ناخالص ابتدای دوره

که اگر به شکل زیر نوشته شود سادهتر به نظر میرسد:

دارایی ناخالص در انتهای دوره=بهای ناخالص دارایی فروخته شده+نقد پرداختی بابت دارایی جدید+ناخالص داراییهای ابتدای دوره

برای محاسبه جریان نقدی حاصل از فروش دارایی قدیمی لازم است سود و زیان حاصل از فروش آنها طبق رابطه زیر در نظر گرفته شود:

نقد ناشی از فروش دارایی=ارزش دفتری دارایی+سود (زیان) ناشی از فروش

جریان نقدی حاصل از فعالیتهای تامین مالی با اندازهگیری جریان نقدی رد و بدل شده بین شرکت و تامینکنندگان سرمایه محاسبه میشود. جریان نقدی دریافتی از اعتباردهندگان مثبت و جریان نقدی پرداختی بابت اصل بدهی منفی خواهد بود. جریان وجه نقد ناشی از فعالیتهای تامین مالی از جمع دو مقدار زیر به دست میآید.

=جریان نقدی ورودی از محل اعتباردهندگان استقراض جدید + بازپرداخت مبالغ اصل بدهی

جریان نقدی ورودی از محل سهامداران=سهام جدید منتشرشده- بازخرید سهام-سود نقدی پرداخت شده

سود نقدی پرداختی میتواند از طریق محاسبه سود نقدی اعلام شده و تغییرات سود نقدی پرداختی به دست آید.

جریان نقدی کل از حاصل جمع جریان نقدی عملیاتی، جریان نقدی سرمایهگذاری و جریان نقدی تامین مالی به دست میآید. اگر این مقادیر درست محاسبه شوند جریان نقدی کل با تغییرات در حساب وجه نقد ترازنامه از یک سال به سال دیگر برابر خواهد بود.

مثال: محاسبه جریان نقد عملیاتی از روش مستقیم

ترازنامه شرکت فرضی برای سالهای ۱۳۸۶ و ۱۳۸۷ و صورت سود و زیان این شرکت برای سال ۱۳۸۹ ارائه شده است. با استفاده از اطلاعات بخش عملیاتی صورت جریان وجه نقد سال ۱۳۸۷ به روش مستقیم مطابق با استانداردهای حسابداری ایران به دست آورید.

هرگونه تفاوت میان تغییرات در حسابهای گزارش شده در ترازنامه و حسابهای گزارش شده در صورت جریان وجوه نقد معمولا به دلیل تحصیل سایر شرکتها و تاثیر ارز است.

برای شروع باید نوع حساب را مشخص کنیم و تحلیل کنیم که حساب موردنظر در طی دوره افزایش یا کاهش یافته است. همانگونه که پیشتر گفته شد این تحلیلها برای درک روابط صورتهای سود و زیان، ترازنامه و جریان وجوه نقد مناسب است.

جریان نقدی حاصل از عملیات:

اقلامی که ترازنامه را که برای محاسبه جریان نقد عملیاتی مدنظر قرار میگیرد، محاسبه میکنیم:

وجه نقد ورودی=فروش –افزایش در حسابهای دریافتنی=۱۰۰،۰۰۰-۱،۰۰۰=۹۹،۰۰۰

وجه نقد پرداختی به تامینکنندگان=-بهای تمام شده کالای فروش رفته+کاهش در موجودی کالا+افزایش در حسابهای پرداختنی=-۴۰،۰۰۰+۲،۰۰۰+۴،۰۰۰=-۳۴،۰۰۰

موجودی کالای پایان دوره=موجودی کالای ابتدای دوره+خرید-بهای تمام شده کالای فروش رفته=۷،۰۰۰+۳۸،۰۰۰-۴۰،۰۰۰=۵،۰۰۰

کاهش در میزان موجودی طی دوره=۷،۰۰۰-۵،۰۰۰=۲،۰۰۰

حسابهای پرداختنی پایان دوره=حسابهای پرداختنی اول دوره+خرید-وجه نقد پرداختی به تامینکنندگان =۵،۰۰۰+۳۸،۰۰۰-۳،۰۰۰=۹،۰۰۰

افزایش در حسابهای پرداختنی طی دوره=۹،۰۰۰-۵،۰۰۰=۴،۰۰۰

وجه نقد پرداختی بابت حقوق=-هزینه حقوق-کاهش در حقوق پرداختنی=-۵۰۰-۳۵۰۰=-۸۵۰۰

حقوق پرداختنی انتهای دوره=حقوق پرداختنی ابتدای دوره+هزینه حقوق طی دوره-حقوق پرداخت شده طی دوره=۸،۰۰۰+۵،۰۰۰-۸،۵۰۰=۴،۵۰۰

بنابراین داریم:

مراحل تهیه صورت جریان وجوه نقد به روش غیر مستقیم

در این روش سود خالص با لحاظ کردن تعدیلات مربوط به عملیاتی که سود خالص را تحت تاثیر قرار میدهند، اما غیر نقدی هستند، به جریان نقد عملیاتی تبدیل میشود. این تعدیلات شامل حذف هزینههای غیر نقدی (مانند استهلاک)، اقلام غیرعملیاتی (مانند سود و زیان ناشی از فعالیتهایی غیر از فعالیت اصلی شرکت) و تغییرات در حسابهای ترازنامه ناشی از حسابداری تعهدی هست. در جدول زیر مثالی از چگونگی ارائه جریان نقدی عملیاتی طبق روش غیرمستقیم آورده شده است.

به این نکته توجه داشته باشید که در روش غیرمستقیم نقطه شروع سود خالص است (آخرین نقطه صورت سود و زیان). در روش مستقیم نقطه شروع قسمت بالایی صورت سود و زیان (درآمدها) است که تعدیل میشوند تا وجه نقد دریافتی از مشتریان را منعکس کند، اما درنهایت جریان نقدی عملیاتی به دست آمده از هر دو روش یکسان خواهد بود، تنها شیوه ارائه متفاوت خواهد بود.

جریان نقدی عملیاتی طبق روش مستقیم و غیر مستقیم بهطور متفاوتی به تصویر کشیده میشود، اما مقدار جریان نقدی عملیاتی به دست آمده از هر دو روش یکسان است. محاسبه جریان نقدی حاصل از فعالیت سرمایهگذاری و تامین مالی از هر دو روش یکسان است.

بهطور خلاصه گامهای زیر را در روش تهیه صورت جریان وجه نقد، بخش عملیاتی به روش غیرمستقیم باید طی کرد:

به دست آوردن سود عملیاتی

به دست آوردن سود عملیاتی

افزودن تمام هزینههای غیر نقدی (مانند استهلاک و انقضا) به سود عملیاتی و کسر تمام اجزای غیر نقدی درآمدها

افزودن تمام هزینههای غیر نقدی (مانند استهلاک و انقضا) به سود عملیاتی و کسر تمام اجزای غیر نقدی درآمدها

افزودن (کسر) کردن تغییرات در حسابهای عملیاتی ترازنامه از سود عملیاتی بهصورت زیر:

افزودن (کسر) کردن تغییرات در حسابهای عملیاتی ترازنامه از سود عملیاتی بهصورت زیر:

- افزایش در حساب داراییهای عملیاتی (خروج وجه نقد) از سود خالص کسر میگردد، در حالی که کاهش آن (ورود وجه نقد) به آن اضافه میشود.

- افزایش در حساب بدهیهای عملیاتی (ورود وجه نقد) به سود خالص اضافه میشود، در حالی که کاهش آن (خروج وجه نقد) از آن کسر میگردد.

مزایای هر یک از دو روش

مزیت اولیه روش مستقیم این است که دریافتها و پرداختهای نقدی شرکت را نشان میدهد، در حالی که روش غیرمستقیم تنها نتیجه خالص این دریافتها و پرداختها را نشان میدهد؛ بنابراین روش مستقیم اطلاعات بیشتری نسبت به روش غیرمستقیم در اختیار قرار میدهد. داشتن اطلاعات درباره دریافتها و پرداختهای گذشته برای پیشبینی جریان نقدی عملیاتی آینده مناسب است.

مزیت عمده روش غیر مستقیم این است که بر تفاوت سود خالص و جریان نقدی عملیاتی تمرکز مینماید و این برای پیشبینی جریان نقدی عملیاتی آتی بسیار مناسب است. تحلیلگران ابتدا سود خالص شرکت را پیشبینی میکنند و سپس جریان عملیاتی نقدی پیشبینی شده را با تعدیل سود خالص به دست میآوردند.

درک نسبتهای نقدی

نسبتهای نقدی عملکرد

نسبت جریان نقد عملیاتی به درآمد که میزان جریان نقد عملیاتی تولید شده به ازای هر یک ریال از درآمد را نشان میدهد:

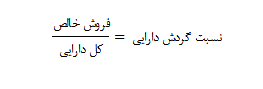

نسبت بازده نقدی داراییها که بازده جریان نقدی عملیاتی که توسط دارایی (تامینکنندگان سرمایه و بدهی) شرکت تپلید شده است را نشان میدهد.

نسبت جریان نقد عملیاتی به سود عملیاتی که توانایی تولید وجه نقد توسط عملیات شرکت را میسنجد:

نسبتهای پوششی

نسبت پوشش بدهی که اهرم و ریسک مالی را میسنجد.

نسبت پوشش بهره که توانایی شرکت در پوشش هزینه بهره را میسنجد.

یادداشتهای توضیحی

یادداشتهای توضیحی بهعنوان یکی از بخشهای غیرقابل تفکیک صورت های مالی اطلاعات ارزندهای در مورد صورت های مالی به مخاطب ارائه میدهد. یکی از ویژگیهای صورت های مالی، خلاصه بود آنهاست، بدین معنا که مخاطب میتواند با یک نگاه اجمالی به مهمترین اطلاعات مورد نیاز در مورد شرکت دست یابد. از سوی دیگر ممکن است مخاطب به اطلاعات کلی علاقه نشان ندهد و بخواهد که در یک مورد اطلاعات ریز و با جزییات کافی را کسب نماید. در این مواقع یادداشتهای توضیحی به کمک مخاطب آمده که در یک مورد اطلاعات را در اختیار وی قرار میدهد. برای مثال ممکن است در ترازنامه ذکر شود که شرکت ۱ میلیارد تومان وجه نقد دارد ولی به این موضوع اشاره نشود که چه میزان از این مبلغ در حسابهای بانکی و در کدام بانکها قرار دارد. یادداشتهای توضیحی این جزییات را در اختیار مخاطب قرار میدهد.

اطلاعات زیر باید در یادداشتهای توضیحی واحد تجاری افشا شود:

- تصریح اینکه صورت های مالی بر اساس استانداردهای حسابداری تهیه شده است.

- رویههای حسابداری اعمال شده در خصوص معاملات و رویدادهای بااهمیت

- مواردی که افشای آنها طبق استانداردهای حسابداری الزامی شده و در بخش دیگری از صورت های مالی ارائه نشده است.

- موارد دیگری که در صورت های مالی اساسی ارائه نشده است، لیکن افشای آنها برای ارائه مطلوب ضرورت دارد.

یادداشتهای توضیحی شامل اطلاعات تشریحی و جزئیات بیشتر از اقلام منعکس شده در صورت های مالی اساسی است. ضمن اینکه اطلاعات دیگری از قبیل بدهیهای احتمالی و تعهدات را ارائه میکند.

AG0661 کد معرف جهت کارگزاری آگاه

افرادی که به تحلیل بنیادی(فاندامنتال) می پردازند مهم است که به نسبت های مالی تسلط داشته باشند که یکی از مهم ترین آن ها نسبت نقدینگی

می باشد. نسبتهای نقدینگی، توانایی نقدی شرکت را بررسی می کند و به بررسی

توانایی بازپرداخت بدهیهای جاری و تعهدات کوتاهمدت شرکت میپردازد. از

مهمترین و رایجترین نسبتهای این گروه میتوان،

افرادی که به تحلیل بنیادی(فاندامنتال) می پردازند مهم است که به نسبت های مالی تسلط داشته باشند که یکی از مهم ترین آن ها نسبت نقدینگی

می باشد. نسبتهای نقدینگی، توانایی نقدی شرکت را بررسی می کند و به بررسی

توانایی بازپرداخت بدهیهای جاری و تعهدات کوتاهمدت شرکت میپردازد. از

مهمترین و رایجترین نسبتهای این گروه میتوان، دومین نسبت مالی که دانستن آن برای انجام تحلیل بنیادی(فاندامنتال) مهم و کاراست نسبت های سودآوری می باشد که نشاندهنده منبع درآمد شرکت و تأثیر آن بر کل سود شرکت می باشد. این نسبتها یکی از شاخصهای مهم در

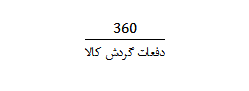

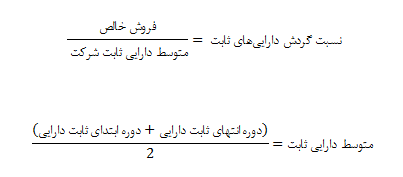

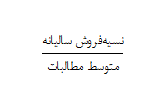

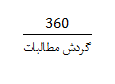

دومین نسبت مالی که دانستن آن برای انجام تحلیل بنیادی(فاندامنتال) مهم و کاراست نسبت های سودآوری می باشد که نشاندهنده منبع درآمد شرکت و تأثیر آن بر کل سود شرکت می باشد. این نسبتها یکی از شاخصهای مهم در سومین نسبت مالی مهم برای تحلیل بنیادی(فاندامنتال) نسبت فعالیت و کارایی می باشد. نسبتهای فعالیت یا کارآیی ابزاری است که برای سنجش کاربرد داراییهای شرکت استفاده می شود و از طریق

سومین نسبت مالی مهم برای تحلیل بنیادی(فاندامنتال) نسبت فعالیت و کارایی می باشد. نسبتهای فعالیت یا کارآیی ابزاری است که برای سنجش کاربرد داراییهای شرکت استفاده می شود و از طریق

بدهی جاری- دارایی جاری = سرمایه در گردش

بدهی جاری- دارایی جاری = سرمایه در گردش

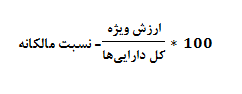

چهارمین نسبت مالی مهم برای تحلیل بنیادی(فاندامنتال) نسبت های اهرمی می باشد که تعدادی از نسبتهای اهرمی مهم عبارتاند از:

چهارمین نسبت مالی مهم برای تحلیل بنیادی(فاندامنتال) نسبت های اهرمی می باشد که تعدادی از نسبتهای اهرمی مهم عبارتاند از:

تجزیه و تحلیل نسبت:

تجزیه و تحلیل نسبت:

یعنی این شرکت توانسته است در انتهای سال به ازای هر ۱عدد سهم خود ۱۰۰ ریال سود بدست آورد. پس eps این شرکت در انتهای سال برابر ۱۰۰ ریال شده است. در ادامه به توضیح درباره دونوع از eps که در بورس بسیار رایج هستند می پردازیم:

یعنی این شرکت توانسته است در انتهای سال به ازای هر ۱عدد سهم خود ۱۰۰ ریال سود بدست آورد. پس eps این شرکت در انتهای سال برابر ۱۰۰ ریال شده است. در ادامه به توضیح درباره دونوع از eps که در بورس بسیار رایج هستند می پردازیم: تفاوت EPS و DPS چیست؟

تفاوت EPS و DPS چیست؟